半導体実装工程材料・副資材の世界出荷数量は、2021年から2026年までのCAGRが1~3%台で推移する見通し

~半導体実装工程材料・副資材メーカーは、半導体業界の技術変化を予測し、将来必要とされる材料の開発につなげていくことが求められる~

1.市場概況

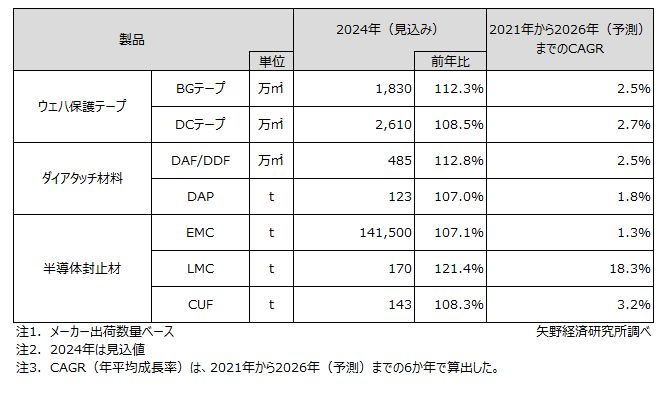

2024年の半導体実装工程材料・副資材世界市場規模(メーカー出荷数量ベース)は、BGテープは1,830万㎡(前年比:112.3%)、DCテープは2,610万㎡(同108.5%)、DAF/DDFは485万㎡(同112.8%)、DAPは123t(同107.0%)、EMCは141,500t(同107.1%)、LMCは170t(同121.4%)、CUFは143t(同108.3%)となる見込みである。

2020年の新型コロナウイルス感染拡大以降、在宅勤務(テレワーク)やオンライン授業の普及により、スマートフォンやPCなどIT機器の需要が増加した。また、データ通信量の飛躍的な増加を背景に、データセンターなどの大型投資が相次いだことで半導体需要は急速に拡大した。

しかし、2022年以降、コロナ禍で制限されていた経済活動が徐々に再開され、外食や旅行、レジャーなど娯楽サービスへの支出が回復、IT機器の需要は落ち着いた。加えて、在宅勤務等の環境整備に伴うIT機器の需要が一巡したことで、デジタル関連機器の製品需要は急速に冷え込み、半導体需要の低迷につながった。

半導体実装工程材料・副資材の世界市場はこのような半導体需要に概ね連動しており、2023年には底打ちし回復傾向に、2024年は低迷を脱し、2025年以降は多くの品目において3~8%程度のプラス成長を予測する。

2.注目トピック

先端半導体パッケージ向け封止材

半導体パッケージ全般においては、EMC(エポキシモールディングコンパウンド)を用いたトランスファ方式による樹脂成形が主流となる。

一方で、FO-WLP(Fan Out Wafer Level Package)/PLP(Panel level package)などの先端パッケージ技術分野においては、大面積/薄型成形に適した高流動性や、顆粒に比べてボイド(気泡)が発生しにくいこと、またダストフリーな液状製品であるためクリーンルーム環境への適合性が高いことなどの特長を有するLMC(液状エポキシ封止材)の採用が主流となる。

なお、LMCにおいてはパッケージの反りが課題となるケースも多いため、近年ではEMCにおいても狭ギャップ充填性や低反り性を高めるために、顆粒材(グラニュール)の開発・投入が進められており、コンプレッション成形方式を用いる先端パッケージ向けに展開が進められている。

コンプレッション成形方式は、キャビティに直接、液状または顆粒状の樹脂を入れ、溶融した後にワークを浸し入れて樹脂成形する樹脂封止方法である。同方式では、トランスファ方式におけるゲートやランナなどが不要となり、樹脂の使用効率がほぼ100%となる。

また、成形時に樹脂流動がほとんどないため、チップやワイヤへの影響を最小限に抑え、パッケージ製品の成形性向上及びワイヤの細線化などによる材料コストの低減が可能となる。他にも、均一な樹脂供給が可能なフェイスダウン方式を採用することで、均一かつ極薄なモールドを実現し、FO-WLP/PLPなどの大面積化にも対応できる。

その他、先端パッケージ技術分野では、大面積一括封止を実現し、LMCで課題とされてきたフローマーク(外観不良)を改善したシート形状のエポキシ封止材の開発・投入も進められている。しかし、ユーザー企業サイドで生産設備の入れ替えが必要となるため、現状、同分野においてはLMCが先行しているものと見られる。

3.将来展望

先端パッケージの一つであるHBM(High Bandwidth Memory)製品の積層技術では、絶縁接着フィルム(NCF:Non Conductive Film)を重ねてから熱・圧力(Thermo-Compression)を加えて、チップを結合するTC-NCF方式が業界標準となる。

しかし、韓国のSK ハイニックス(SK hynix)では小型化、高速化、高い帯域幅など急速に進化するメモリ製品の要求に応えるため、HBM3以降、LCMUF(Liquid Compression Mold Underfill:液状モールドアンダーフィル材)を用いた独自のプロセスであるMR-MUF(Mass reflow-molded underfill)方式の採用を開始し、これによりHBM市場で競合となる韓国サムスン電子(Samsung Electronics)を大きく引き離した。

MR-MUFプロセスの適用による熱制御のブレイクスルーは、SK hynixをHBM市場におけるリーディングカンパニーへと引き上げた。一方で見方を変えれば、SK hynixの思い描いた積層プロセスを実現させた半導体材料こそが、SK hynixを同市場のリーディングカンパニーにまで押し上げたという解釈もできる。

なお、16層以上のHBMの積層技術については、バンプピッチの観点からTC-NCF方式、MR-MUF方式ともに限界が近づいていると見る向きが強く、新たな積層技術としてCu-Cu接合によるハイブリッドボンディング(HCB:Hybrid Copper Bonding)方式が注目されている。

SK hynixでは、次世代HBMの積層プロセスとしてAdvanced MR-MUFとHCBの併用を検討していることを発表しているが、HCBは開発途上にあり、SK hynixがターゲットとする2026年頃には間に合わない可能性が高いという声も聞かれた。一方で、HCBが技術として確立され、実用化されれば、NCFやLCMUFなどの材料は使用されなくなる。

しかし、このような技術のターニングポイントこそが、半導体材料メーカーにとっての参入チャンスであり、新たな競争領域を拡げる端緒となる。半導体業界の将来の変化を予測し、必要とされる材料を予測する先見性、またその材料を開発する技術力こそが、次世代の半導体材料市場を席巻することになると考える。

オリジナル情報が掲載された ショートレポート を1,000円でご利用いただけます!

【ショートレポートに掲載されているオリジナル情報】Aパターン

ダイアタッチ材料

半導体封止材

調査要綱

2.調査対象: ウエハ保護テープメーカー、ダイアタッチ材料メーカー、半導体封止材メーカー

3.調査方法: 当社専門研究員による直接面談(オンライン含む)、ならびに文献調査併用

<半導体実装工程材料・副資材市場とは>

本調査における半導体実装工程材料・副資材市場は、バックグラインドテープ(BGテープ)、ダイシングテープ(DCテープ)、ダイアタッチフィルム(DAF)/ダイシングダイアタッチフィルム(DDF)、ダイアタッチペースト(DAP)、エポキシモールディングコンパウンド(EMC)、液状エポキシ封止材(LMC)、キャピラリーアンダーフィル(CUF)を対象として、メーカー出荷数量ベースで算出した。

<市場に含まれる商品・サービス>

BGテープ、DCテープ、DAF/DDF、DAP、EMC、LMC、CUF

出典資料について

お問い合わせ先

本資料における著作権やその他本資料にかかる一切の権利は、株式会社矢野経済研究所に帰属します。

報道目的以外での引用・転載については上記広報チームまでお問い合わせください。

利用目的によっては事前に文章内容を確認させていただく場合がございます。